Nombreux sont les traders du Forex qui se concentrent de façon excessive sur la paire de devises qu’ils tradent. Il est certes important de se concentrer sur un graphique à court terme si vous tradez un instrument sur un horizon temporel à court terme, mais votre profitabilité peut nettement augmenter si vous regardez l’ensemble du marché avec du plus de recul lorsque vous choisissez quelles paires de devises trader, et dans quelle direction. Il est possible de s’en sortir en ne regardant que le marché du Forex, mais vous pourriez faire mieux en prenant en compte de ce qui se passe sur les marchés boursiers et des matières premières lorsque vous analysez le marché du Forex. Une des raisons à cela serait en cas de corrélation statistique entre les mouvements du marché boursier et certaines devises ou matières premières. De plus, si de telles corrélations se confirment, il se peut qu’elles se renforcent ou s’affaiblissent dans certaines conditions du marché. Cela pourrait alors être une information utile pour les traders du Forex, car permettant de mettre les chances de leur côté.

Qu’est-ce qu’une corrélation ?

La corrélation est simplement le fait de déterminer la mesure dans laquelle les prix de deux choses différentes ont évolué dans la même direction au cours de la même période. Par exemple, si les prix de A et de B augmentent systématiquement du même pourcentage chaque jour, de manière parfaitement synchronisée, A et B auront alors un coefficient de corrélation de 1 (corrélation positive parfaite). S’ils se déplacent toujours exactement dans des directions opposées du même niveau, ils auront un coefficient de corrélation de -1 (corrélation négative parfaite). S’il n’y a aucune relation statistique entre les mouvements de prix de A et B, ils auront un coefficient de corrélation de 0 (parfaitement non corrélé). Je ne détaillerai pas ici la formule complète de calcul du coefficient de corrélation entre deux variables : il suffit de noter que lorsqu’une telle relation statistique peut être prouvée sur une longue période, nous pouvons dire que cette relation est susceptibles de se poursuivre pendant un certain temps dans l’avenir. Cependant, il est important de comprendre qu’il y a des moments où les corrélations sur les marchés semblent s’effacer complètement, il peut donc être préférable d’utiliser la corrélation comme outil de filtrage des transactions et non comme la base d’une stratégie de trading complète.

Corrélations entre les marchés boursiers et des changes

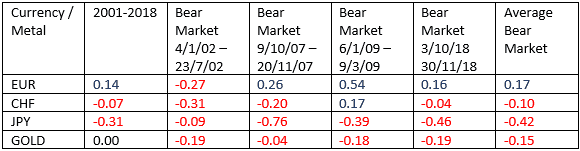

Pour mieux comprendre l’utilisation de la corrélation entre un marché boursier et les marchés des changes, prenons le principal indice boursier américain, le S&P 500, qui mesure la valorisation des 500 plus grandes sociétés américaines cotées en bourse en fonction de leur capitalisation boursière. Vérifions alors la corrélation statistique avec certaines paires de devises du Forex libellées en USD. De cette façon, nous pourrons facilement voir la simple corrélation entre la devise autre que le dollar américain et le marché boursier, telle que mesurée par cet indice. En outre, nous pouvons également voir si les corrélations étaient différentes au cours de périodes de marchés baissiers, qui sont définies comme des périodes au cours desquelles le marché a perdu au moins 20 % de sa valeur. Les marchés haussiers se définissent comme les périodes durant lesquelles la valeur du marché s’est apprécié d’au moins 20 %. J’ai utilisé la période de 2001 à la fin du mois de novembre 2019, une période de plus de 18 ans. Les coefficients de corrélation entre l’indice S&P 500 et certaines devises et l’or sont indiqués dans le tableau ci-dessous.

Données de corrélation historiques

Que nous disent donc ces données ? La colonne la plus à gauche, qui montre une corrélation sur presque 19 ans, nous permet de voir que la corrélation la plus forte entre le marché boursier américain et les principales devises est une corrélation négative avec le yen japonais, avec un coefficient de corrélation de -0,31. Il s’agit là d’une forte corrélation négative, qui suggère que lorsque le marché boursier monte, le yen a tendance à chuter, et inversement. Regardons maintenant la colonne la plus à droite, qui est la moyenne des coefficients de corrélation mesurés durant les quatre marchés baissiers observés depuis 2001. Fait intéressant, la corrélation négative est encore plus forte ici, à -0,42. Ceci suggère que lorsque le marché boursier américain baisse, la valeur du yen japonais est encore plus susceptible de monter que de chuter lorsque les actions s’apprécient. Cela donne à penser que le yen japonais a eu tendance à jouer le rôle de « valeur refuge », c’est-à-dire un lieu de replis pour les fonds lorsque les marchés boursiers sont agités et baissent, ce qui se produit souvent lors de périodes de crise.

Outre le yen japonais, j’ai également inclus deux autres actifs généralement considérés comme des valeurs refuges : le franc suisse et l’or. Le franc suisse a globalement une très légère corrélation négative avec l’indice S&P 500, -0,07, qui se renforce un peu au cours des marchés baissiers. Cela donne à penser que le franc suisse n’est peut-être pas autant une valeur refuge qu’on tend souvent à le penser, présentant une (petite) corrélation négative avec les actions. En ce qui concerne l’or : globalement, il est parfaitement non corrélé avec l’indice S&P 500, mais dans chacun des quatre marchés baissiers analysés, la corrélation négative était nettement plus forte. Enfin, j’ai ajouté l’euro juste pour dire, et il semble monter lorsque les actions s’apprécient et baisser lorsque les actions baissent également, ce qui ne donne pas vraiment l’impression d’une valeur refuge sur toute la période.

Utiliser les corrélations des changes sur les marchés baissiers

La première conclusion que nous pouvons tirer de cette analyse est que le dollar américain a tendance à augmenter pendant les marchés haussiers, et à baisser plus fortement pendant les marchés baissiers, car le dollar américain est le deuxième élément des paires de devises évoquées ici. Ensuite, il semble que le yen japonais et, dans une moindre mesure, l’or aient tendance à s’apprécier lorsque le marché boursier américain baisse. Cela signifie que pendant les périodes où le marché boursier américain est baissier (qui comprend le présent, au moment de la publication de cet article), vous pourriez augmenter vos profits en shortant la paire USD/JPY et inversement sur la paire XAU/USD.

Outre les corrélations, un autre élément relatif aux marchés baissiers peut vous être utiles. Notez que dans le tableau ci-dessus, les périodes de marché baissier sont relativement courtes. Il est un fait que les marchés baissiers des actions américaines ont tendance à être plus courts, plus nets et plus rapides que les marchés haussiers. Plus simplement, l’indice boursier a tendance à chuter de 20 % beaucoup plus vite qu’il ne le ferait pour une hausse de 20 %. Ainsi, lorsque le marché boursier est en baisse, si vous achetez de l’or, du yen japonais et tout autre actif refuge, vous pouvez vous attendre à ce que les transactions gagnantes tendent à générer très rapidement des bénéfices. Cela signifie que vous obtiendrez probablement les meilleurs résultats en tradant d’une manière qui permette à ces mouvements rapides et puissants de se réaliser avant de récupérer les gains. Toutefois, vous devez également reconnaître que ces mouvements ont tendance à être relativement courts, et qu’ils ne doivent pas être trop lents à enregistrer des profits sur du swing trading ou du trading de position. Il généralement intéressant de laisser le mouvement s’éteindre puis récupérer les gains, au lieu de fixer des objectifs de profit, qui laissent parfois une part importante du profit potentiel sur la table.

Les marchés baissiers commencent souvent par une forte augmentation de la volatilité et de forts retraits haussiers. Cette volatilité se répercute souvent sur les marchés du Forex. N’oubliez donc pas que les marchés baissiers entraînent souvent un niveau inhabituel de turbulence sur le marché du Forex, au moins à ses débuts, où l’on observe généralement une forte hausse de la volatilité.