De nombreuses personnes commencent à trader le Forex, les actions, les matières premières ou d’autres instruments dans l’espoir de construire un capital en prenant un risque raisonnable. Très souvent, ils sont déçus des résultats et se demandent pourquoi ils ne parviennent pas à devenir des traders profitables du Forex. Toutefois, cela peut être fait, si vous faites vos devoirs pour créer un plan efficace et surtout le suivre. Cela peut mettre les chances de votre côté, mais exige de la patience et des nerfs solides par dessus tout. Dans cette article, j’expliquerai ce dont vous avez besoin pour créer un plan visant à transformer 10 000 $ en 1 million $, et comment vous donner les meilleures chances d’atteindre cet objectif. Pour faire court, comment devenir un trader profitable du Forex.

Combien de temps faut-il pour gagner 1 million $ ?

La meilleure façon de commencer est de comprendre qu’il faut vous laisser suffisamment de temps pour atteindre votre objectif, et pas seulement pour les raisons les plus évidentes. Par exemple, transformer 10,000$ en 1 million $ exige une augmentation globale de 9 900%, sans compter l’imposition des gains. Pour n’importe quel trader, atteindre une telle performance positive annuelle astronomique est impensable, mais c’est ce qu’il vous faudrait faire pour atteindre 1 million $ en un an. Toutefois, si vous vous laissez 10 ans, et que vous accumulez les gains chaque année pour réinvestir, vous ne devrez gagner « que » 58.49% par an. Cela est toujours très difficile, mais très loin du rendement annuel totalement irréaliste en matière de risque raisonnable. Si vous devenez un trader profitable du Forex, vous pouvez atteindre un rendement annuel de cet ordre. Le point à prendre en compte est que vous devez vous laisser suffisamment de temps pour accumuler les profits et les faire croître de façon exponentielle. L’accumulation est essentielle pour la croissance exponentielle, ce qui doit être pris en compte dans votre stratégie de trading, de gestion monétaire et de gestion des risques.

Le deuxième élément temporel moins bien compris dérive du fait que vous ne pouvez pas réaliser de gain réellement énorme sur le marché à moins d’avoir des conditions fortement orientées en votre faveur. Par exemple, si vous achetez des actions, vous aurez besoin d’un marché extrêmement haussier pour réaliser ce type de rendement, quels que soient l’action choisie et la synchronisation de votre investissement avec des conditions très favorables. Plus votre horizon temporel est long, plus grande est votre chance d’être sur le marché quand vous devez réaliser des profits au bon moment.

Les éléments essentiels de la gestion monétaire

Dans un autre article, j’ai exposé certains éléments essentiels de la gestion monétaire que tout trader doit connaître, sur la façon de déterminer les risques à prendre sur chaque opération. Il est très important de prendre un risque raisonnable. Cet article conclut qu’il est généralement conseillé d’utiliser la méthode de gestion des risques risquant un pourcentage de votre capital total par opération, principalement pour vous protéger contre le risque de ruiner votre compte. Toutefois, une croissance très agressive de votre compte peut nécessiter une gestion des risques monétaires plus agressive également, tout comme votre stratégie de gestion des risques globale, par exemple en risquant un montant fixe par opération quels que soient les résultats récents du capital de votre compte. À intervalle périodique, lorsque le compte a grandi de façon importante, le calcul peut être renouvelé pour augmenter le niveau de risque. Cela peut permettre de remonter plus facilement la pente après une suite de pertes, si elles n’ont pas été désastreuses.

Il est important de comprendre que votre gestion des risques monétaires doit s’ajuster à votre stratégie de trading, en particulier sa méthode pour déterminer quand récupérer les profits.

D’excellentes stratégies de trading

Il est important d’utiliser des stratégies de trading très robustes pouvant produire d’excellents résultats. Prenez une vision à long terme et ne vous inquiétez pas des pertes inévitables en chemin. Ce dont vous avez besoin avant tout est d’une combinaison produisant des profits faibles mais constats, avec quelque chose produisant des profits importants occasionnellement. Vous disposez ainsi d’un moyen de profiter des occasion de sauts de bénéfices tout en maintenant votre courbe de capital afin d’éviter une chute importante. La meilleure façon est d’avoir une stratégie de suivi des tendances et également une stratégie de trading des intervalles.

Si vous êtes un bon trader et parvenez à le faire en suivant vos décisions, n’hésitez pas. Gardez à l’esprit que pour créer de la richesse, vous devez utiliser des méthodes qui ne sont pas trop difficiles, et que la régularité est importante : un trading purement basé sur les chandeliers peut être inadéquat. Toutefois, il est clair que la plupart des traders, en particulier les nouveaux traders, seront mieux servis en utilisant un système ou des systèmes de trading mécaniques, ou auront besoin de discernement pour passer outre les points d’entrée répondant aux critères mais semblant être de mauvaises idées au vue du contexte, ou pour décider des moments où récupérer les profits.

Les entrées d’une stratégie de suivi de tendance

Un élément de type suivi de tendance est essentiel pour des profits relativement faciles mais « regroupés ». La meilleure façon de déterminer quelles paires de devises vont monter et lesquelles vont baisser est de déterminer lesquelles avaient un cours plus élevé ou plus bas que leur cours d’il y a 1 mois et d’il y a 3 mois. Voici le secret : ces dernières années, l'USD, et dans une moindre mesure l'euro, ont eu une tendance plus claire et solide que la plupart des devises. Cela peut être lié à des éléments fondamentaux, ou que les devises de réserve mondiales ont tendance à avoir une tendance plus stable.

Trader dans la direction de la fluctuation des 3 derniers mois donne un avantage certain. Les entrées de telles stratégies fonctionnent le mieux non pas comme ruptures ou reculs, mais sur des reculs déjà engagés qui ont commencé à repartir fortement dans le sens de la tendance. N’essayez pas d’acheter à faible coût ou exactement au plafond du cours, tout va bien si la tendance du cours se déplace dans le même sens sur tous les graphiques horaires et plus.

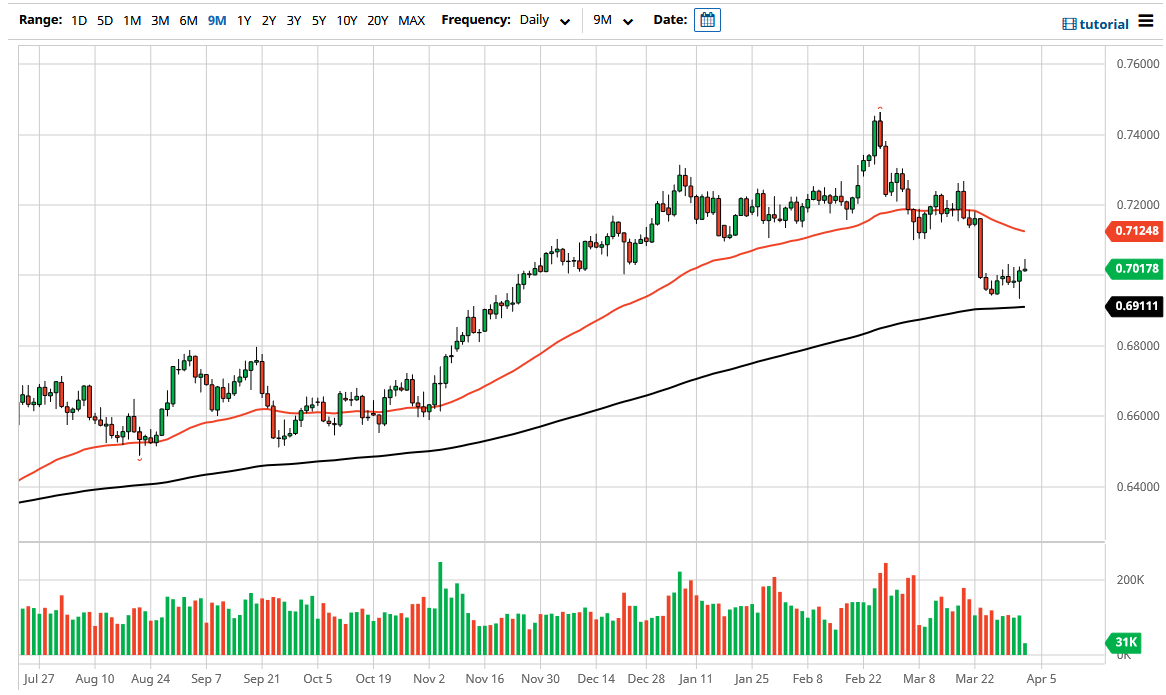

Par exemple, une stratégie qui prendrait une position longue sur un croisement d’une moyenne mobile exponentielle rapide au-delà d’une moyenne mobile simple plus lente, tandis que le cours est au-dessus des moyennes mobiles simples à long terme, le tout filtré par cours au-dessus de ses niveaux de 1 mois et 3 mois auparavant, produira un avantage sur toutes les paires principales de l’USD sur les 15 dernières années, à l’exception de la paire USD/CHF.

Un autre filtre possible supplémentaire est d’utiliser un filtre “meilleure dynamique” où vous tradez seulement les paires ayant bougé le plus ces 3 derniers mois, par exemple les cinq ou six paires de devises principales.

Les niveaux de stop-loss des stratégies de suivi de tendance

Les stop-loss sont les mieux placés selon la volatilité, c’est-à-dire comme intervalle réel moyen (« average true range » ou ATR) des X derniers jours. L’ATR des 20 derniers jours est couramment utilisé. Vous pouvez choisir d’utiliser la moitié de l’ATR jusqu’à 3 fois l’ATR (ce dernier est le montant classique). Cependant, pour le Forex, 3 fois est probablement trop important pour capturer quoi que ce soit sauf les tendances les plus importantes. L’ATR est probablement une meilleure mesure, que vous utilisiez la moitié, une fois, une fois et demi ou autre, tout tend à s’égaliser à terme. Le plus important est d’être constant.

Méthodes de take-profit et de sortie dans une stratégie de suivi de tendance

Les cibles de take-profit et de sortie d’opération sont un sujet plus problématique. Voici plusieurs alternatives :

Stop-loss / take-profit suiveurs.

Monter progressivement les stop-loss et laisser les opérations profitables les toucher à terme. Les niveaux de support et de résistance doivent être utilisés avec discernement, ou le plafond/plancher des X derniers jours, par exemple. Cela peut aider à faire durer les positions profitables sans les quitter de façon prématurée. Déplacer votre stop-loss pour arriver à l’équilibre à un certain point. Cela peut vous protéger contre des pertes inutiles, mais doit être utilisé avec une prudence extrêmement, car le déplacement de votre stop-loss pour arriver trop rapidement à l’équilibre vous bloquera sur des positions gagnantes juste avant leur grand mouvement. Il est très courant que le cours teste à nouveau une zone d’entrée avant de décoller. Si vous déplacez votre stop-loss pour arriver à l’équilibre, il vaut mieux le faire après une période temps fixe (moins de 48 heures) ou après avoir atteint un certain niveau de profit flottant.

Des cibles de profits fixe, par multiples du risque, habituellement avec une évolution horizontale. Par exemple, si vous savez qu’historiquement, l’attente positive d’une stratégie de tendance débute seulement à 3 unités, vous pouvez décider d’effectuer une prise de profits partielle, suivie d’une autre à 5, 10 ou autre.

Les sorties basées sur le temps peuvent fonctionner de façon étonnamment surprenante, avec une évolution horizontale généralement. Par exemple, prenez une partie des profits 1 mois après l’entrée, 3 mois, 6 mois, etc. Cela peut également aider à réduire les pertes, lorsque le cours est inférieur au niveau d’entrée après 48 heures, mais n’a pas encore atteint le stop-loss.

Autres problèmes de trading de tendance

Ayez toujours une limite au nombre maximum d’opérations ouvertes en même temps à tout moment et dans le même sens quelle que soit la devise. Bien que cela puisse limiter les profits totaux, cela peut vous aider à être plus profitables, car :

Quand le marché est plat, vous n’ouvrirez plus de nouvelles opérations tout le temps en cas de faux signaux. Cela limite le montant possible que vous risquez de perdre en cas de renversement majeur du marché et/ou conditions instables du marché.

Le trading de tendance peut être difficile psychologiquement car vous devez être prêt à rester impassible et espérer que les positions croissantes se renforcent sans paniquer ni récupérer les profits trop rapidement. Vous devez également support les suites de pertes, qui mettront à l’épreuve la confiance que vous placez dans votre stratégie.

Entrées des opérations d’une stratégie de trading d’intervalle

Une stratégie de trading d’intervalle est parfaite pour des profits réduits mais relativement constants, permettant dans l’idéal de lisser vos pertes liées aux stratégies de suivi de tendance.

Il est connu que l’USD et l’EUR sont des devises suivant une tendance en générale, il vaut mieux envisager ce type de stratégie de trading pour des paires n’impliquant par l’USD ou l’EUR.

Ces paires tendent à être bloquées dans un intervalle, c’est-à-dire à retourner à la moyenne, en particulier sur une base hebdomadaire. Ainsi, un bon signal d’entrée peut être fourni par une semaine fortement haussière ou baissière dont l’intervalle est par exemple d’environ 1.5 fois la l’intervalle moyen réel des 4 dernières semaines. Vous prenez un avantage en tradant la semaine suivante dans la direction opposée.

Voici une entrée longue ci-dessous, montrant le graphique en données de 1 heure avec les croisements de la moyenne mobile exponentielle de 5 périodes au-dessus de la moyenne mobile simple de 10 périodes, tandis que le cours se trouve au-dessus des moyennes mobiles simples de 40, 240 et 1200 périodes.

Niveaux de stop-loss d’une stratégie de suivi de tendance

Il y a plusieurs possibilités tout d’abord, vous pouvez placer une opération au début de la semaine suivante, avec un stop loss à X fois l’ATR de 4 semaines, ou un autre multiple. Autrement, vous pouvez essayer d’entrer après des conditions de survente ou de surachat se renversant dans la direction souhaitée.

Méthodes de take-profit/sortie d’une stratégie de suivi de tendance

Les sorties basées sur le temps tendent à fonctionner le mieux ici. Fermez toute position ouverte à la fin de la semaine, la stratégie étant basée sur l’inversion moyenne hebdomadaire.

Vous pouvez également ajouter votre propre vision sur les fondamentaux économiques comme filtres, par exemple en augmentant peut-être légèrement la taille des entrées dans la même direction que votre perspective concernant les fondamentaux. Ainsi, il a été démontré que les devises à plus haut taux d’intérêt tendent à augmenter face aux autres devises à plus faible taux d’intérêt, au moins à court terme.

Contrôle arrière

Avant d’entamer une stratégie de création de la richesse à long terme, veillez à contrôler la stratégie ou les stratégies que vous prévoyez d’utiliser en utilisant les données historiques. Attention à ne pas estimer systématiquement que le passé permet de prévoir l’avenir. Le but d’un tel contrôle est de vérifier les probabilités des différents scénarios. Par exemple, si vous faites un tel contrôle sur 15 ans de données historiques, vous pouvez obtenir plusieurs milliers d’années hypothétiques de résultats à partir de là, et déterminer que vous aviez X% de chance de réaliser Y% de profit ou de perte dans une année moyenne.

Il est vital de voir quels ont été les pires résultats sur une longue période de temps. Vous pouvez utiliser cela comme marge de sécurité sur ce que vous risquez par opération (votre méthode de gestion des risques) en se basant sur ses statistiques. Vous pouvez également l’utiliser comme guide général pour ce à quoi vous pouvez vous attendre à l’avenir.

Contrôle avant

Veillez à ne pas tenir compte des deux dernières années environ dans votre contrôle arrière. Ensuite, finalisez la stratégie pour effectuer un « contrôle avant ». Si les résultats sont très différents de ce qu’indiquait votre contrôle avant, cela indique que votre stratégie est sur-optimisée.

Conclusion

Cela peut sembler être beaucoup de travail. Toutefois, si vous prévoyez de gagner de l’argent et de risquer vos économies, il peut s’agir de la décision financière la plus importante de votre vie. Vous devez veiller à ce que votre plan de trading fonctionne, autrement vous risquez de vous abandonner aux doutes en cas de pertes. Dans le trading, ce sont les traders qui font leur travail qui gagnent généralement à la fin. Vous pouvez effectuer une grande partie de ces contrôles avec Excel. Il peut être utile d’acheter un ordinateur pour quelques centaines d’euros, si c’est pour gagner un million à terme !

Vous pourriez demander s’il est possible de transformer 10,000 $ en 1 million $, mais qu’en est-il de transformer 1,000 $ en 1 million $ ? Cela semble aller trop loin, à moins d’utiliser votre jugement de façon miraculeusement réussie et d’être prêt à prendre des niveaux de risque extrêmement élevés. Transformer 1,000 $ en 1 million $ est pratiquement impossible. Jesse Livermore a réalisé un tel succès de façon relative, en transformant 500 actions en 100 millions $ dans les années 1920. Cependant, on tend à oublier qu’il a fait banqueroute plusieurs fois dans le processus, et n’a pu revenir en jeu que grâce à de riches bienfaiteurs lui ayant prêté de l’argent. Aussi, avant d’essayer de transformer 1,000 $ en 1 million $, demandez-vous si quelqu’un va vous prêter 1,000 $ pour renflouer votre compte !