Vous avez peut-être entendu que cette année est idéale pour acheter des actions américaines, car il s’agit d’une année d’élection présidentielle. Après tout, il est vrai que sur chaque année d'élection présidentielle américaine depuis 1928, seules 4 sur 21 ont connu une performance négative de l'indice S&P 500 ou de son équivalent. Cela semble-t-il intéressant ? Ces types de systèmes ont de nombreux noms, mais sont généralement appelés les systèmes de cycle du marché. Il convient de s’intéresser à leur efficacité.

Quelle est la logique du système ?

La première chose à faire est de vous demander si un tel système possède une logique interne convaincante. Il existe des systèmes de cycle du marché basés sur les cycles lunaires. Avant de rire, sachez que des officiers de police ont déclaré publiquement qu'il ya selon eux plus de crimes violents les nuits de pleine lune. Toutefois, des études rigoureuses n'ont trouvé aucun effet des cycles lunaires sur le comportement humain sauf pour ce qui est des cycles de sommeil.

Toutefois, l'achat d'actions durant une année d'élection présidentielle est un cas plus convaincant d’un point de vue intellectuel. La logique est probablement celle-ci : un président veut être réélu, ou veut que son candidat préféré et associé gagne, et ainsi l’administration fait ce qu'elle peut pour générer un boom économique, qui entraîne le marché boursier à la hausse, et ce jusqu’à la clôture du scrutin.

Cela pourrait être un argument plausible, bien qu'il comporte plusieurs lacunes graves, tels que l'indépendance de la Réserve fédérale. Toutefois, même si vous avez trouvé la preuve convaincante, il convient de passer à la deuxième étape, qui consiste à jeter un regard beaucoup plus proche et critique sur les données sur lesquelles s’appuie le cas du système de cycle du marché.

Vérification des données du système

Nous avons vu que 17 des 21 années de l'échantillon ont connu des performances positives dans le cadre du système d’achat d’actions lors de l'année de l'élection présidentielle. Cela semble assez bon : un taux gagnant de presque 81%.

La première question à poser est de savoir quelle comparaison peut être faite par rapport à TOUTES les années depuis 1928. Vingt-quatre de ces soixante années ont produit des rendements négatifs, ce qui signifie que 60% de toutes les années étaient gagnantes. Dès lors, si 81% semble largement supérieur à 60%, il faut garder à l'esprit que, statistiquement, soixante est un bien meilleur échantillon que vingt-quatre. En vérité, des échantillons inférieurs à deux cents ont tendance à être peu fiables d’un point de vue statistique. Donc, pour de simples raisons statistiques, il convient d’être très prudent pour ce qui est de risquer de l'argent sur un système qui ne dispose que de vingt-quatre échantillons représentatifs, en particulier lorsque le résultat ne semble pas très différent d'une année typique ! Idéalement, il faut se baser sur des éléments testés sur de nombreuses années avec des milliers d'échantillons, dans un large éventail de conditions du marché, et s’appuyant sur une logique intellectuelle solide.

Un autre aspect des données à prendre en compte dans le système d'année d'élection présidentielle est le rendement moyen, et pas seulement la proportion des années donnant un rendement positif. Le rendement moyen est 9,45%. Il se trouve que le rendement annuel moyen de 1928 à 2015 était de 11,41%. Donc, à supposer que disposer de seulement vingt-quatre points de données est acceptable, une analyse plus poussée des données montre que ce système n’est pas aussi exceptionnel qu’on le dit.

Des systèmes de cycle du marché efficaces

Si souhaiter trader ce type de système, vous devez utiliser des éléments bien documentés et vous appuyer sur de nombreuses données. Il existe quelques exemples bien connus.

Tout d’abord, plusieurs études universitaires montres qu’un effet « inertiel » existe sur les marchés financiers spéculatifs comme les actions, les matières premières et le Forex. Cela signifie que si un cours commence à monter ou à descendre sur plusieurs mois, alors les semaines suivantes ont toutes les chances de voir le cours continuer dans la même direction. Il s’agit de ce qu’on appelle également le « suivi de tendance », et la vérité statistique de tels système de cycle du marché a été vérifiée depuis des centaines d’années sur tous les marchés, avec des dizaines de milliers d’exemples.

D’autres systèmes moins connus exploitent « l’effet du lundi »sur les marchés boursiers, à savoir que les actions tendent à grimper de manière excessives les lundis, en achetant les lundis matins à la hausse desdits marchés.

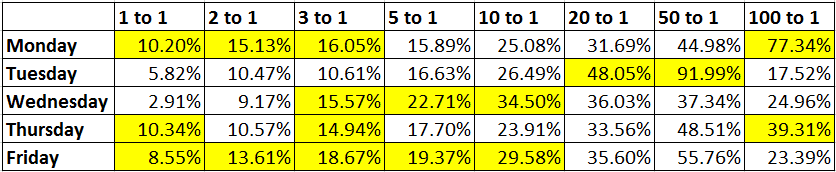

Au Forex, mes propres recherches montrent que les positions sur les paires de l’USD sont un peu plus rentables lorsqu’elles sont placées le lundi, dès le début de la semaine, ou tout à la fin de la semaine, le vendredi, comme indiqué dans le tableau ci-dessous. L'étude a été menée sur la période des 14 dernières années avec des entrées sur les graphiques H4 après des reculs importants commençant à s’inverser de nouveau dans le sens des tendances de 3 mois et de 6 mois, en utilisant les principales paires de l’USD. Les chiffres sont l'espérance moyenne du coefficient risque/gain. Nous pouvons voir que les gains immédiats étaient supérieurs les lundis et vendredis. Les rendements excessifs sont surlignés en jaune :

Une raison à cela sur le marché Forex pourrait être l'intérêt nuit triple qui est prélevé ou payé (généralement prélevé) par les brokers du Forex le mercredi soir, donc au milieu de la semaine.

« L’effet du vendredi »n’est pas aussi connu, mais fonctionne sur les tendances fortes du marché du Forex, exploitant le fait que de nombreux traders ont peur de détenir des positions le week-end, quand ils ne peuvent pas les fermer, les brokers étant fermés, et que les stop-loss ne peuvent pas se déclencher pendant les heures du week-end.

Conclusion

Si vous souhaitez trader les systèmes de cycle du marché, assurez-vous que leur logique interne a été vérifiée par une recherche statistique, et qu'ils font sens d’un point de vue logique également.