Cet article traitera de la réalité ou non du fait que le marché du Forex se négocie dans des intervalles la plupart du temps, et, si cela s’avère vrai, s’il existe une façon simple d’exploiter ce phénomène de façon profitable avec des stratégies de trading du Forex dignes d’intérêt.

Trader les tendances ou les intervalles ?

Tous les clichés sur le Forex ne sont pas nécessairement vrais, mais l’idée que le marché du Forex se négocie dans des intervalles 80% du temps et ne présente une tendance que dans les 20% restants l’est. Le trading dans des intervalles signifie simplement que le marché avance et recule entre des niveaux de prix similaires. Le trading de tendance signifie qu’il y a un mouvement soutenu et continu du cours dans une direction principale.

Je peux le « prouver » – du moins dans la limite de ce qu’il est possible de prouver à l’aide des données historiques du marché - en effectuant un simple test rétroactif sur les quatre paires de devises principales, à l’aide d’une stratégie de trading extrêmement simple, et en partageant les résultats avec vous dans cet article.

Disons que chaque jour de hausse du cours, nous avons vendu la paire. Également, chaque jour de baisse du cours, nous avons acheté la paire. Les positions sont fermées après une journée. Nous essayons simplement de prouver une théorie et pas de créer une stratégie de trading complète, aussi nous ne nous intéresserons pas au coût du trading pour le moment. Il est difficile de faire plus simple !

Si le marché se négocie dans un intervalle la plupart du temps, cette stratégie de trading du Forex devrait produire un rendement stable et positif.

Résultats du test rétroactif du trading des intervalles

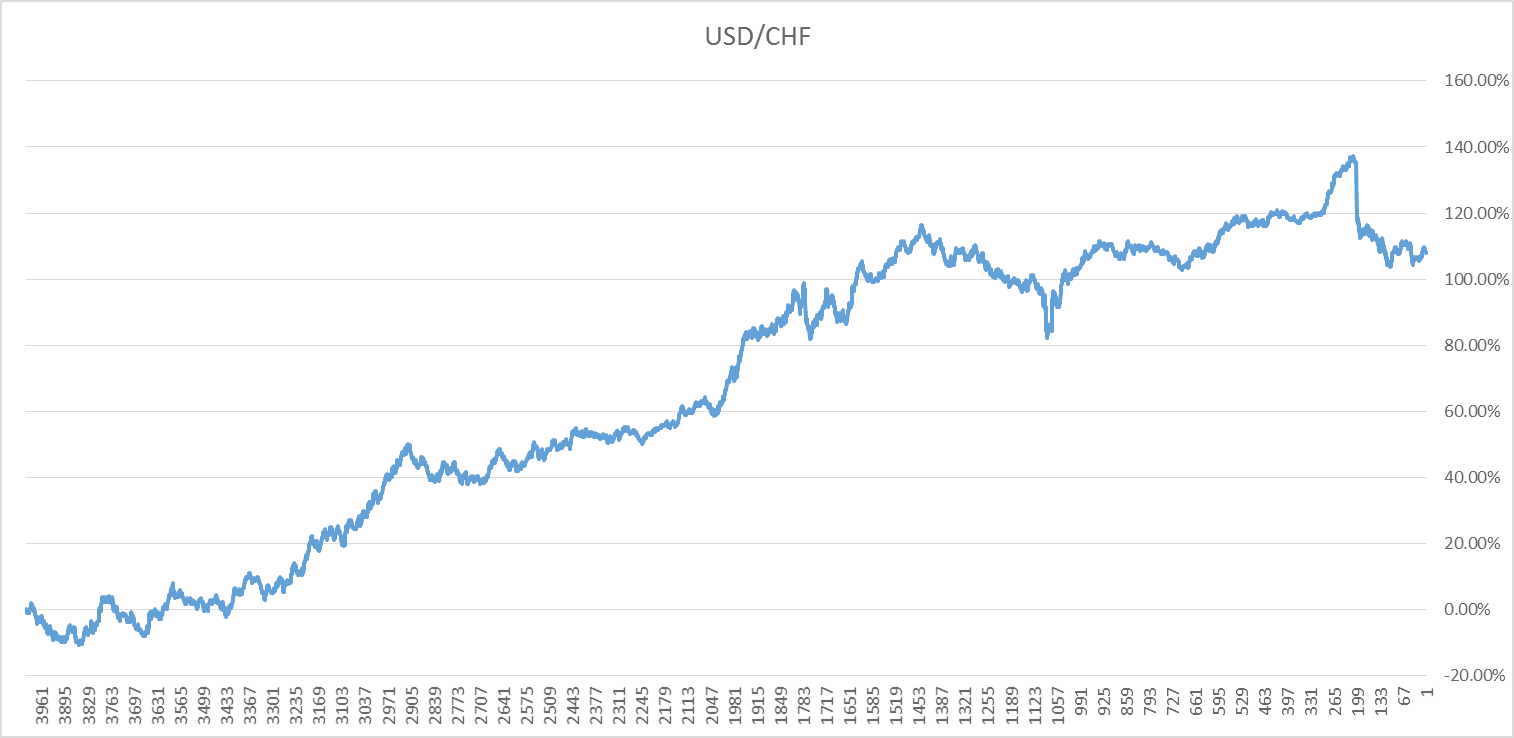

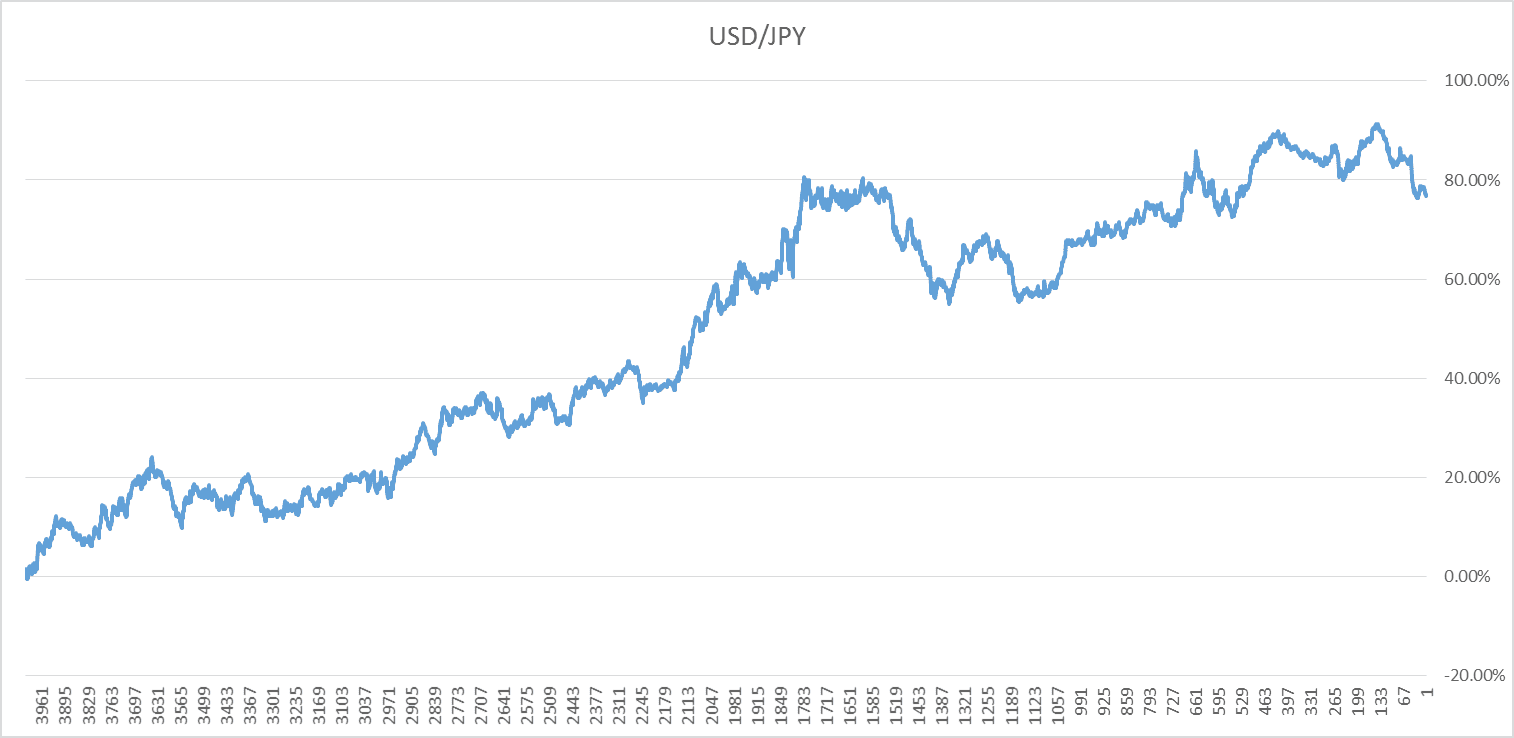

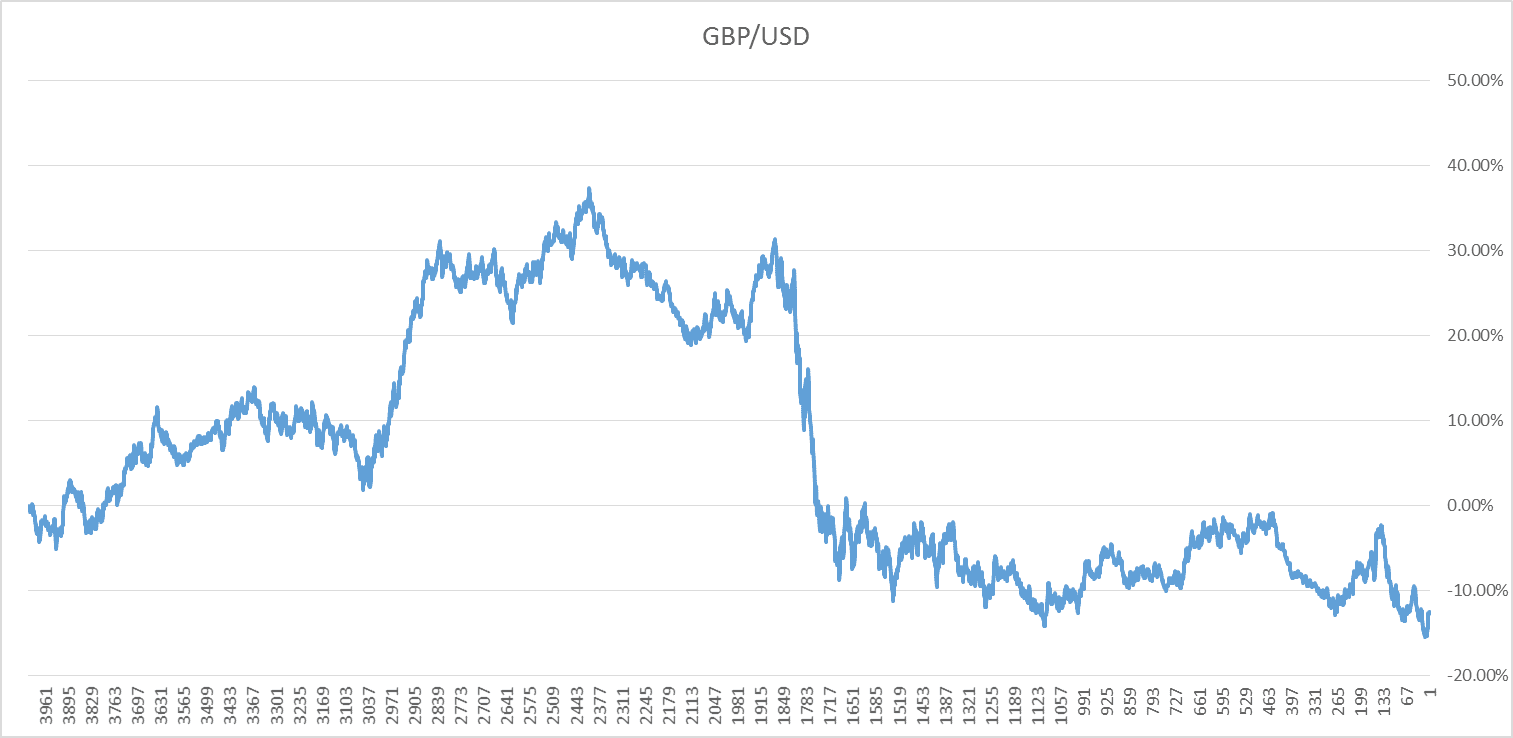

Voici les résultats obtenus pour chacune des quatre paires principales du Forex au début de l’année 2000, sans inclure les coûts liés au trading :

Les graphiques ci-dessus montrent un résultat très clair : le test s’avère théoriquement rentable pour chaque paire sauf la GBP/USD. Remarquez que les courbes ascendantes des trois autres paires grimpent de façon plutôt douce. Lorsqu’une stratégie de trading fait cela, c’est un signe positif, car cela signifie que des stratégies composées et agressives de gestion des fonds peuvent être utilisées pour maximiser les profits.

Les résultats détaillés sont indiqués dans le tableau ci-dessous :

| Paire de devises | Rendement total | Recul maximal | Rendement quotidien moyen |

| EUR/USD | 97.20% | -27.69% | 0.0240% |

| USD/CHF | 107.92% | -33.41% | 0.0269% |

| USD/JPY | 76.78% | -25.05% | 0.0190% |

| GBP/USD | -12.56% | -52.75% | -0.0031% |

| TOTAL | 269.34% | -69.75% | 0.0668% |

En surface, il s’agit là de résultats plutôt bons pour n’importe quelle stratégie de trading. Le rendement annuel moyen est d’environ 16% et concernant la gestion des risques, le recul maximal depuis l’an 2000 a été cinq fois inférieur à ce nombre.

Cependant, la mise en œuvre de cette stratégie de trading pose un gros problème : le coût des positions placées. Même avec un excellent broker Forex au détail, le spread et/ou les commissions facturées sur les quatre opérations effectuées chaque jour aux taux moderne effaceraient environ un tiers du rendement annuel moyen pour l’EUR/USD, plus de la moitié pour l’USD/CHF, un peu moins de la moitié pour l’USD/JPY, et augmenterait de quatre ordres le résultat négatif de la GBP/USD.

En outre, l’application des spreads modernes aux résultats historiques remontant jusqu'à l’an 2000 est dénuée de sens. Si vous appliquiez les spreads au détail et les coûts d’accès au marché historiques depuis l’an 2000, je suis certain que l’ensemble des profits réalisés serait balayé. Imaginez les grandes banques qui tradent sans spread ni coût : regardez l’argent qu’elles auraient pu gagner simplement en misant sur le mouvement de chaque jour !

Nous avons un concept solide ici : le marché du Forex se négocie clairement dans des intervalles. Mais y a-t-il une stratégie robuste exploitable à long terme avec une bonne gestion des risques, qui ne souffre pas excessivement des coûts de trading associés ?

Vers une meilleure stratégie simple de trading des intervalles

Dans notre recherche d’un filtre, envisageons le concept. Un marché se négociant dans un intervalle signifie qu’il ne s’éloigne guère de son cours moyen sur la longueur. À vrai dire, on peut même avancer que plus un cours évolue rapidement et loin de ses moyennes mobiles, plus importants et rapides seront les profits réalisables en pariant sur le retour à la normale une fois ces mouvements épuisés.

Si plutôt que d’essayer de faire quelque chose de complexe à l’aide des bandes de Bollinger ou des moyennes mobiles, nous tradions seulement les mouvements quotidiens supérieurs à un montant prédéfinis ? Cela produirait moins d’opérations, mais réduirait également les coûts de trading, et pourrait rendre les profits plus réduits mais plus probables.

Il serait alors plus logique d’utiliser une mesure de la volatilité moyenne. Par exemple, en tradant contre tout mouvement quotidien supérieur à l’ATR (average true range) des vingt derniers jours. Cependant, dans le cadre de notre analyse statistique, nous pouvons utiliser des montants définis. Le tableau ci-dessous montre la façon dont les résultats auraient changé si les opérations suivaient uniquement les mouvements quotidiens de valeur supérieurs à des fluctuations par paliers de 0.25%.

| Toutes les paires filtrées | Rendement total | Recul maximal | Rendement moyen par opération |

| Sans filtre | 269.34% | -69.75% | 0.0167% |

| >0.25% | 189.98% | -67.76% | 0.0190% |

| >0.50% | 129.53% | -52.03% | 0.0225% |

| >0.75% | 64.65% | -49.46% | 0.0203% |

| >1.00% | 21.04% | -49.86% | 0.0128% |

Étonnamment peut-être, les meilleurs résultats semblent être atteints en filtrant les mouvements de moins de 0.5%, ce qui est approximativement un mouvement quotidien moyen d’une paire de devises principale. Bien entendu, il faut tenir compte du coût par opération qui sera généralement de l’ordre de 0.0100%, aussi le rendement hypothétique par opération aurait été d’environ 0.0125%. Le recul maximal serait bien plus important et le rendement annuel moyen serait d’environ 5%, et d’un point de vue de la gestion du risque, ce ne serait pas très bon.

Conclusion

J’ai montré ici que dans l’ère moderne du Forex, les stratégies de trading des intervalles « fonctionnent » : normalement, ce qui monte un jour descend le jour suivant, et un petit profit peut être réalisé par ce biais, même avec un spread de broker au détail plutôt compétitif.

Le problème est qu’il est très difficile d’obtenir un rendement intéressant en essayant d’exploiter le retour à la moyenne à moins d’être un market maker, et c’est la raison pour laquelle bien que les profits soient plus irréguliers, les traders au détail doivent être en mesure de gagner plus d’argent du trading des tendances plutôt que du trading des intervalles. Vous pouvez envisager cela de la façon suivante : les grandes banques du Forex sont des « vendeurs d’options » et les traders au détail des « acheteurs d’options ».

Comme je l’ai dit plus haut, les gros acteurs peuvent gagner des sommes importantes de cette façon, et il s’agit d’un avantage majeur des market makers sur les traders au détail.