Dans cet article, j’étudierai la proposition selon laquelle le marché du Forex fluctue dans des fourchettes de prix la plupart du temps ; si cela s’avère être le cas, je déterminerai s’il existe un moyen simple d’exploiter ce phénomène de manière rentable avec n’importe quelle stratégie de trading du Forex.

Trader la tendance ou la fourchette ?

Tous les clichés sur le Forex ne sont pas nécessairement vrais, mais c’est le cas de l’ancien dicton qui veut que le marché du Forex évolue dans une fourchette de prix environ 80 % du temps et qu’il suit une tendance seulement les 20 % restants. « Évoluer dans une fourchette » signifie simplement qu’il va et vient entre des niveaux de prix similaires. La « tendance » signifie de son côté un mouvement de prix soutenu et continu dans une direction principale.

Je peux « prouver » cela - du moins autant qu’il est possible de prouver prouver quoi que ce soit en utilisant les données historiques des marchés - en effectuant un simple test rétroactif sur les quatre paires de devises principales, en utilisant une stratégie de trading ridiculement simple et en partageant les résultats avec vous.

La stratégie suivie est celle-ci : chaque jour où le prix a augmenté, nous vendons lapaire, et chaque jour où le prix a baissé, nous achetonsla paire. Les positions sont clôturées après une journée d’ouverture. Comme nous essayons simplement d’utiliser ce test pour prouver notre idée, et non pour construire une stratégie de trading complète, nous ne nous soucierons pas des coûts associés au trading pour le moment. Ça ne peut pas être plus simple que ça !

Si le marché évolue dans une fourchette de prix la plupart du temps, cette stratégie de trading du Forex devrait générer un rendement assez stable et positif.

Résultats du test rétroactif sur le trading des fourchettes

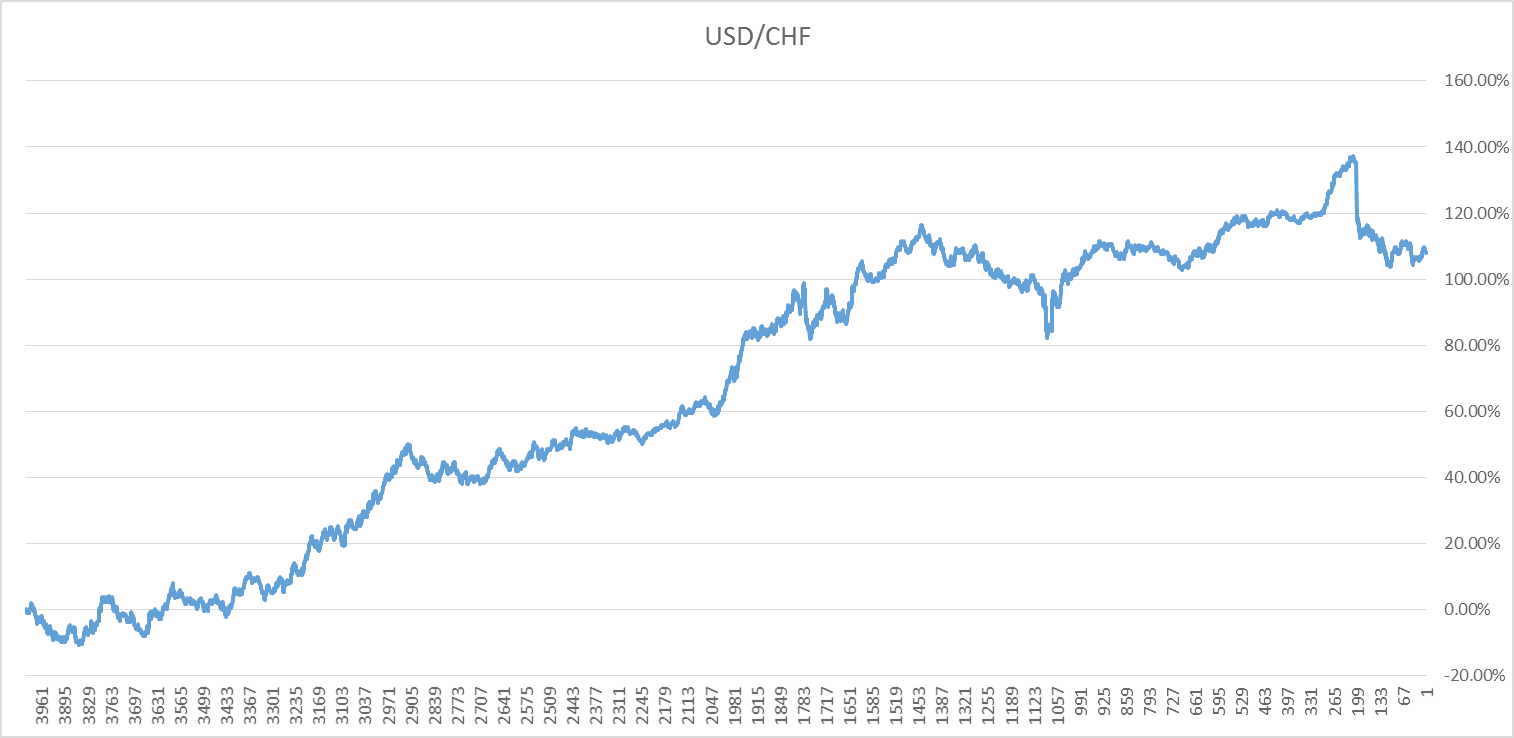

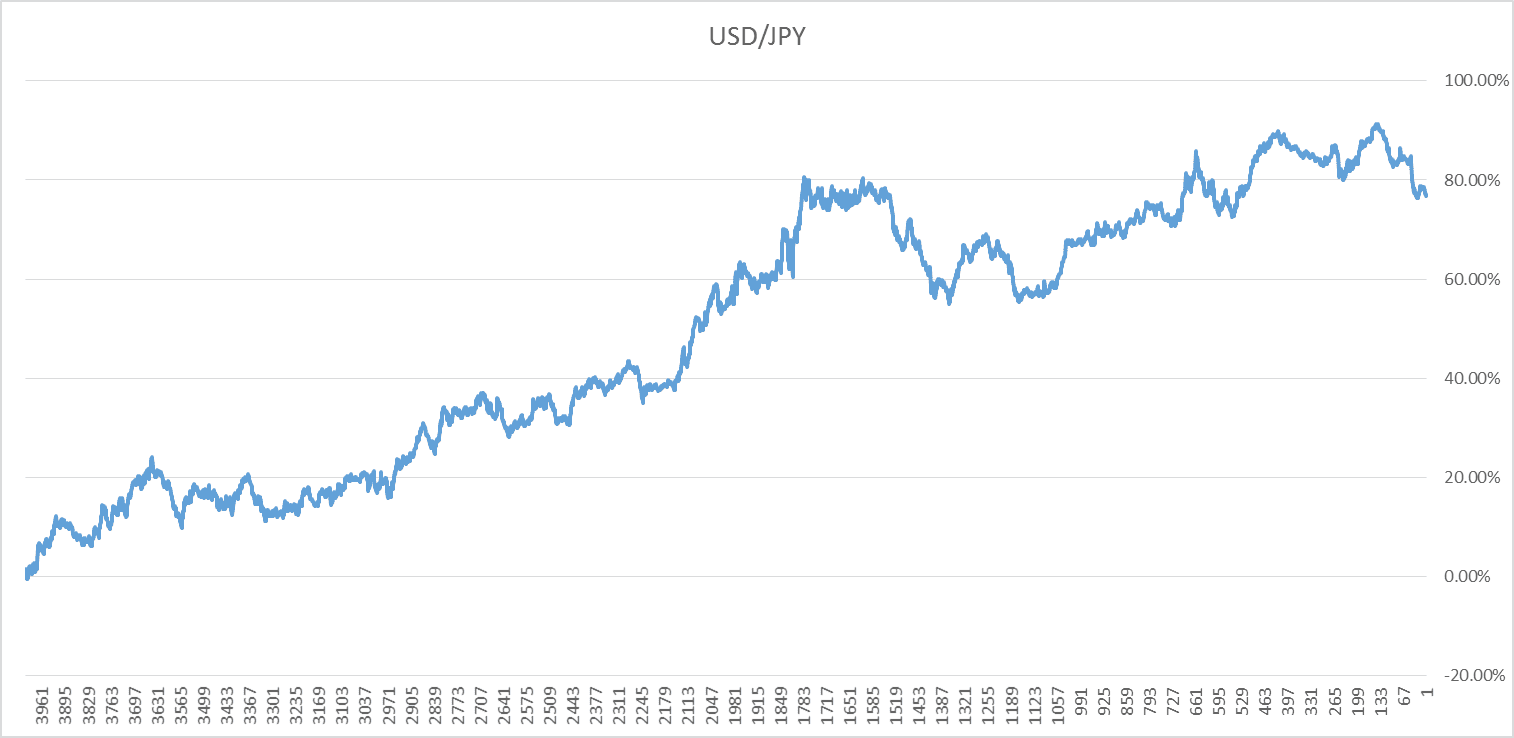

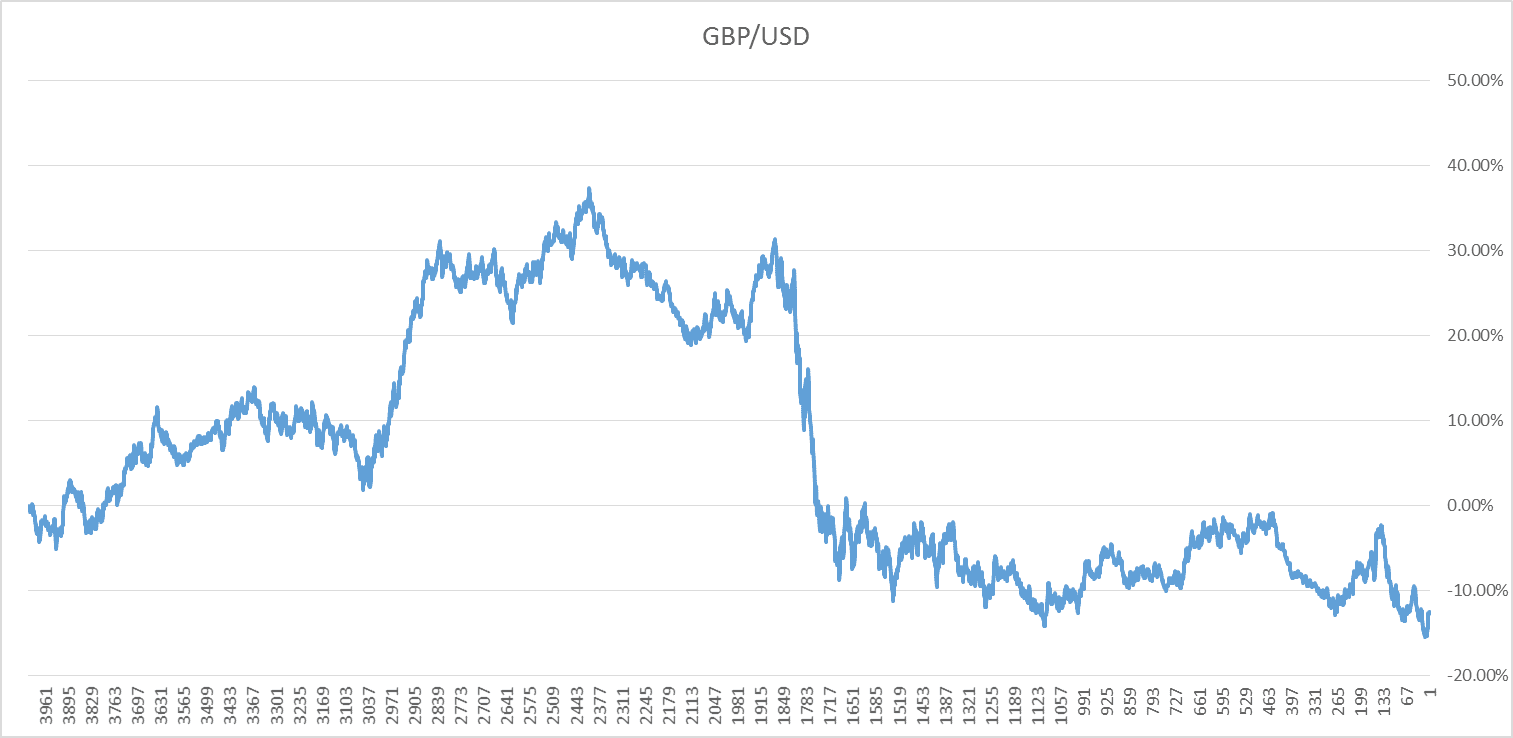

Voici les résultats qui auraient été obtenus par chacune des quatre paires principales du Forex depuis le début de l’année 2000, sans tenir compte des coûts de transaction :

Les graphiques ci-dessus montrent un résultat très clair : la stratégie s’avère théoriquement rentable pour chaque paire, sauf la paire GBP/USD. Notez également que les courbes ascendantes des trois autres paires sont inclinées vers le haut de manière assez régulière. Lorsqu’une stratégie de trading fait cela, c’est un signe positif, car cela signifie que des stratégies agressives et composées de gestion financière peuvent être utilisées pour augmenter les profits.

Les résultats détaillés sont indiqués ci-dessus :

| Paire de devises | Rendement total | Recul maximal | Rendement quotidien moyen |

| EUR/USD | 97.20% | -27.69% | 0.0240% |

| USD/CHF | 107.92% | -33.41% | 0.0269% |

| USD/JPY | 76.78% | -25.05% | 0.0190% |

| GBP/USD | -12.56% | -52.75% | -0.0031% |

| TOTAL | 269.34% | -69.75% | 0.0668% |

En surface, il s’agit de bons résultats pour une stratégie de trading. Le rendement annuel moyen est d’environ 16 % et,pour ce qui est de la gestion des risques, le recul maximal enregistré depuis l’année 2000 est inférieur à cinq fois ce chiffre.

Toutefois, il y a un gros problème à tenter de mettre en œuvre cette stratégie de trading des fourchettes : le coût de tous les ordres. Même avec un excellent broker de détail du Forex, le spread et/ou les commissions facturés sur les quatre transactions effectuées chaque jour à des taux modernes effaceraient environ un tiers du rendement quotidien moyen de l’EUR/USD, plus de la moitié de l’USD/CHF, un peu moins de la moitié de l’USD/JPY, et rendrait le résultat négatif de la paire GBP/USD environ quatre fois plus important.

En un sens, il est également inutile d’appliquer les spreads modernes aux résultats historiques remontant jusqu’à l’an 2000. Enappliquant lesspreads de détail historiques et les coûts d’accès au marché depuis l’an 2000, je suis certain que cela éliminerait tous les profits. Pensez aux grandes banques qui tradent sans spreads ni coûts : regardez ce qu’elles auraient pu gagner en suivant simplement cette stratégie toute simple chaque jour !

Nous avons un concept solide ici : le marché du Forex évolue clairement dans des fourchettes. Existe-t-il une stratégie solide que nous puissions utiliser pour exploiter ce facteur à long terme, avec une bonne gestion des risques et qui ne souffre pas excessivement des coûts de transaction associés ?

Vers une meilleure stratégie de trading des fourchettes

Dans notre recherche d’un filtre, considérons le concept. Un marché évoluant dans des fourchettes signifie un marché qui ne s’éloigne pas très longtemps de son prix moyen. En fait, il va sans dire que plus le prix s’éloigne rapidement de ses moyennes mobiles, plus importants et rapides sont les profitsà réaliser en se concentrant sur la fin de ces mouvements.

Ainsi, plutôt quede se compliquer la vie avec les bandes de Bollinger ou les moyennes mobiles, que se passerait-il si nous ne tradions que contre des mouvements quotidiens supérieurs à un montant prédéfini ? Cela produirait moins de transactions, mais réduirait les coûts des transactions et pourrait produire des profits plus importants mais aussi plus probables.

Il serait plus judicieux d’utiliser une mesure de la volatilité moyenne. Par exemple, trader contre un mouvement quotidien supérieur à la fourchette réelle moyenne (ATR) des vingt derniers jours. Toutefois, pour notre analyse statistique, nous pouvons utiliser des montants définis. Un tableau modifié est présenté ci-dessous pour montrer la façon dont les résultats changeraient si les transactions n’étaient effectuées qu’après des mouvements quotidiens supérieurs à des augmentations de 0,25 % des fluctuations de valeur.

| Toutes les paires filtrées | Rendement total | Recul maximal | Rendement moyen par transaction |

| Sans filtre | 269.34% | -69.75% | 0.0167% |

| >0.25% | 189.98% | -67.76% | 0.0190% |

| >0.50% | 129.53% | -52.03% | 0.0225% |

| >0.75% | 64.65% | -49.46% | 0.0203% |

| >1.00% | 21.04% | -49.86% | 0.0128% |

De manière peut-être surprenante, les meilleurs résultats semblent avoir été obtenus en filtrant les mouvements de moins de 0,5 %, ce qui correspond approximativement à un mouvement quotidien moyen pour une paire de devises majeure. Bien sûr, vous devez considérer que le coût par transaction sera généralement d’environ 0,0100 %, ce qui aurait produit un rendement hypothétique par transaction d’environ 0,0125 %. Le recul maximal serait bien plus important et le rendement annuel moyen ne serait que d’environ 5 %, et du point de vue de la gestion des risques, cela ne semble vraiment pas très bon.

Conclusion

J’ai montré ici que dans l’ère du Forex moderne, les stratégies de trading des fourchettes « fonctionnent » : normalement, une valeur qui monte un jour redescend le lendemain, et un petit bénéfice peut être récupéré au passage, même avec un spreadassez compétitif.

Le problème est qu’il est très difficile de rentabiliser le marché en essayant d’exploiter le retour à la moyenne, sauf si vous êtes un « market maker », et c’est la raison pour laquelle, bien que les profits soient plus irréguliers, les traders de détailgagnent généralement plus au trading des tendances qu’au trading des fourchettes. On peut le voir de cette façon : les grandes banques du Forex sont des « vendeurs d’options » et le trader doit être un « acheteur d’options ».

Comme je l’ai déjà dit précédemment, les acteurs majeurs peuvent gagner de l’argent en tradant de cette façon, et c’est là un avantage majeur que les market maker sont sur les traders de détail.