Qu'est-ce qu'un écart dans le trading ?

Un « écart » sur le marché se produit lorsque le prix d'ouverture est soit supérieur au prix haut de la session précédente (écart à la hausse), soit inférieur au prix bas de la session précédente (écart à la baisse).

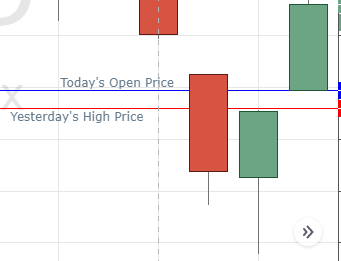

Un exemple d'écart à la hausse est illustré ci-dessous. Notez la façon dont le cours d'ouverture du dernier jour était supérieur au prix haut de la veille. « L'écart » est visible entre les lignes horizontales bleue et rouge :

Un exemple d'écart à la baisse est illustré ci-dessous. Notez la façon dont le cours d'ouverture du dernier jour était inférieur au prix bas de la veille.

Les écarts peuvent être importants dans le trading, car il existe une croyance largement répandue parmi les traders selon laquelle les écarts sont généralement comblés assez rapidement, ce qui permet aux traders du Forex de réaliser un profit facile, car la direction la plus probable à court terme du prix peut être prédite assez aisément.

Un écart est défini comme étant comblé lorsque le prix actuel du marché revient dans la fourchette de prix de la session précédente. Par exemple, si, le lundi, l’action A s’échange entre un minimum de 10 $ et un maximum de 11 $, puis ouvre la session de mardi à 12 $, l’écart sera « comblé » lorsque le prix atteindra à nouveau 11 $.

Il est très facile d'identifier visuellement un écart de prix à partir d'un graphique de prix sur votre plateforme de trading.

Écarts de prix sur le Forex

J'ai utilisé des exemples du marché boursier ci-dessus, car les écarts de prix se produisent beaucoup plus fréquemment sur les marchés boursiers que sur les marchés du Forex. En effet, le marché du Forex est ouvert en continu du lundi matin au vendredi soir, à l’exception de quelques jours fériés importants, de sorte que les opportunités d'écarts ne se produisent véritablement que le week-end.

Sur les marchés boursiers qui ferment durant la nuit, un écart de prix peut survenir n'importe quel jour.

Certains traders recherchent quotidiennement des écarts sur les marchés du Forex, en estimant que le trading n'est « ouvert » que pendant les heures d'ouverture des pays associés aux devises tradées. Je ne pense pas que ces stratégies soient très utiles, je ne vais donc pas les évoquer ici en détail.

La chose importante à savoir est que sur le Forex, des écarts de prix se formeront lorsque le marché ouvrira en Asie le lundi matin, ou après des congés importants, lorsque les courtiers du Forex arrêteront leurs flux de prix, tels que le jour de Noël et le jour de l'an.

À quelle fréquence les écarts se produisent-ils sur le Forex ?

Maintenant que nous avons établi que les écarts de prix ne peuvent vraiment se produire sur le Forex qu'après un week-end, vous vous demandez probablement à quelle fréquence ils se produisent. Pour répondre à cette question, examinons les données de prix historiques des deux principales paires de devises du Forex, les paires EUR/USD et USD/JPY, qui représentent ensemble plus de la moitié du volume de trading du Forex. Ce sont également les paires de devises les moins chères à trader.

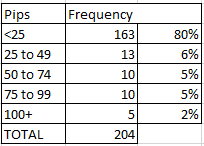

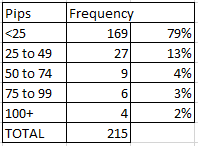

Entre janvier 2001 et mai 2020, la paire de devises EUR/USD a produit 204 écarts de prix, tandis que la paire de devises USD/JPY en a produit 215. Comme presque tous les écarts de prix du Forex se produisent le week-end, et comme il y a eu 1 008 semaines couvertes par la période étudiée, nous pouvons en conclure qu’un écart de prix se forme après le week-end environ 20 % du temps sur le Forex. Cela signifie que vous constaterez en général un écart de prix pour une paire de devises environ une fois toutes les cinq semaines en moyenne.

Maintenant que nous savons à quelle fréquence les écarts de prix ont tendance à se produire, examinons l'ampleur des écarts avant de construire un système de trading des écarts qui nous permette de trader les écarts de prix efficacement. On mesure la taille d’un écart de prix du week-end sur le Forex par la distance en pips entre le prix d’ouverture de cette semaine et le pic de la fourchette de trading de la semaine précédente, dans le cas d’un écart à la hausse, ou entre le creux de la fourchette de la semaine précédente et le prix d’ouverture de cette semaine, en cas d’écart à la baisse.

La taille des écarts de prix observés dans les deux principales paires de devises est indiquée ci-dessous :

EUR/USD

USD/JPY

Nous pouvons voir à partir de ces données que la grande majorité (80 %) des écarts de prix du week-end sur le Forex ont tendance à être faibles - moins de 25 pips. Ce fait doit être pris en compte lors de la construction d'une stratégie de trading des écarts du Forex.

Nous savons à présent à quelle fréquence les écarts tendent à se produire et leur taille générale, aussi nous pouvons nous poser la question qui importe réellement : est-il vrai que les écarts se comblent généralement ?

Les écarts du Forex se comblent-ils généralement ?

Toutes les stratégies de trading des écarts que j'ai pu voir basent leur rentabilité sur le fait que les écarts se comblent généralement. Encore une fois, regarderons ce que les données historiques montrent.

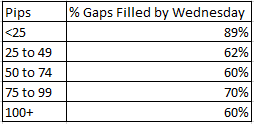

Les données historiques des paires de devises EUR/USD et USD/JPY montrent que les écarts du week-end sont généralement comblés avant mercredi à Londres, c'est-à-dire en moins de 50 heures environ de l'ouverture hebdomadaire. Cependant, plus l'écart est grand, moins il a de chances d'être comblé rapidement, comme le montrent les tableaux de données ci-dessous :

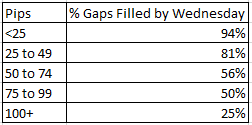

EUR/USD

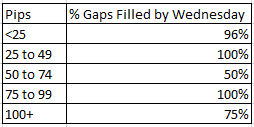

USD/JPY

Nous pouvons tirer des conclusions intéressantes de ces données qui peuvent aider à concevoir une stratégie de trading des écarts rentable :

- Plus l'écart de prix est réduit, plus il est probable qu'il soit comblé rapidement.

- Tous les écarts de prix de la paire EUR/USD ont eu tendance à se combler avant mercredi, heure de Londres, quelle que soit leur ampleur.

- Les écarts de prix de la paire USD/JPY ont eu tendance à se combler avant mercredi, heure de Londres, s'ils faisaient moins de 75 pips.

Il convient également de déterminer si la tendance a un effet sur la probabilité de combler un écart de prix. Par exemple, dans une tendance haussière à long terme, nous pourrions nous attendre à ce que les écarts à la baisse soient encore plus susceptibles d'être comblés. À l'inverse, dans une tendance baissière à long terme, nous pourrions nous attendre à ce que les écarts à la hausse soient plus susceptibles d'être comblés.

Nous pouvons mesurer l'effet de la tendance simplement en disant que si le prix est plus élevé qu'il y a trois mois, il y a une tendance haussière à long terme ; s'il est inférieur à ce qu'il était il y a trois mois, il y a une tendance baissière à long terme.

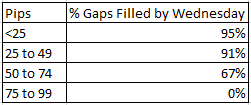

La répétition de l'analyse en n'incluant que les écarts qui pourraient être comblés par un mouvement conforme à la tendance produit les résultats historiques suivants :

EUR/USD

USD/JPY

Il ressort clairement de ces données que les écarts de prix du week-end qui peuvent être comblés dans le sens de la tendance, mesurés par le fait que le prix est supérieur ou inférieur à ce qu’il était il y a trois mois, sont beaucoup plus susceptibles d’être comblés avant mercredi que les écarts qui doivent aller contre la tendance.

2 stratégies pour trader les écarts

Identifier les écarts de prix du week-end dans les paires de devises du Forex et ouvrir une position visant à combler l'écart avant la fin de journée le mardi a toujours été une stratégie de trading très simple et rentable. Cette stratégie peut être utilisée avec la période hebdomadaire seulement.

Les écarts de prix des paires de devises EUR/USD et USD/CHF sont généralement comblés rapidement. Les écarts de prix d'autres paires de devises sont généralement comblés rapidement si l'écart est inférieur à 75 pips.

La probabilité qu’un écart de prix du week-end soit comblé rapidement est encore plus forte lorsque le mouvement prévu va dans le sens de la tendance à long terme.

Cette tendance au comblement des écarts de prix du week-end dans le Forex peut être exploitée simplement en plaçant un ordre dès l’ouverture de la semaine de formation d’un écart. Le niveau de take-profit doit être défini en fonction de la fourchette de trading de la semaine précédente, tandis que le niveau de stop-loss ne doit jamais être supérieur au nombre de pips ciblé par le niveau du take-profit.

Une autre méthode à utiliser dans une stratégie de trading des écarts du Forex consiste à regarder la fluctuation des prix sur des périodes plus courtes, puis à placer un ordre dans le sens du comblement de l'écart, en utilisant un stop-loss plus serré une fois que la fluctuation des prix indique qu'un mouvement semble en cours.

FAQ

Comment trader les écarts sur le marché ?

On trade les écarts sur le marché en prévoyant qu'ils soient comblés, en plaçant un ordre dans le sens du comblement prévu tout en s'assurant que son stop-loss n'est jamais supérieur à l'objectif de prise de profit.

Qu'est-ce qu'un comblement d'écart dans le trading ?

Un écart est comblé lorsque le prix revient dans la fourchette de prix de la session précédente. Par exemple, si, hier, le prix variait entre 10 $ et 11 $ mais qu'il ouvre aujourd'hui à 12 $, l'écart est comblé une fois que le prix retombe au moins à 11 $.