L’action DIS évolue près de 115 USD à la veille de ses résultats, alors que Wall Street met l’accent sur la transition de la rentabilité du streaming et le rebond continu de la division parcs.

Dans cette publication, nous analyserons les fondamentaux (streaming, parcs, marges), passerons en revue la configuration technique du titre, proposerons les scénarios possibles après l'annonce, détaillerons les repères pour les traders et enfin aborderons la valorisation implicite et le positionnement de marché. Commençons par le contexte fondamental et les attentes de la publication.

Les meilleurs courtiers Forex en ligne

Contexte : streaming sous pression, parcs en reprise

Le groupe Disney est confronté à un double enjeu : d’un côté, la division Direct-to-Consumer (Disney+, Hulu) doit non seulement stabiliser sa croissance d’abonnés mais aussi prouver que la profitabilité est durable. D’après les estimations, le segment était passé au vert l’an dernier (DTC générait environ 346 M USD d’EBIT dans Q3 FY25).

De l’autre côté, la division « Experiences » (parcs, croisières) continue de rebondir : en Q3 FY25, les marges d’exploitation ont progressé ~22 % dans les parcs domestiques.

Pour le trimestre à venir, le consensus anticipe un chiffre d’affaires d’environ 22,8 Mds USD, soit une croissance modeste (+1 % environ), et un BPA ajusté d’environ 1,03 USD, en recul d’environ 9 % par rapport à l’an passé. Les enjeux-clés pour les investisseurs : l’évolution du revenu par abonné sur Disney+, la dynamique des marges (réduction des coûts contenus), la fréquentation et le niveau de dépenses par visiteur dans les parcs, ainsi que l’impact des taux et du change sur les résultats internationaux. Cet équilibre fondamental pèse sur le titre aujourd’hui.

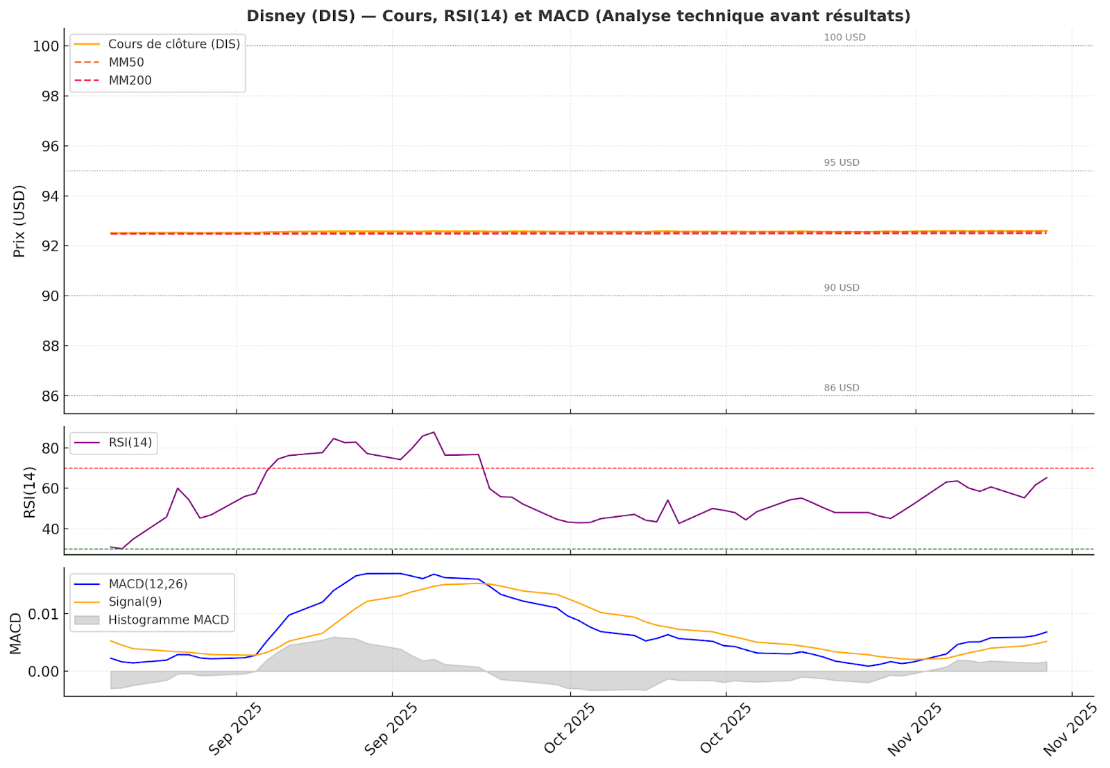

Technique : le titre consolide sous résistance avant publication

Le cours de Disney s’affiche actuellement aux alentours de 115 USD sur la base des données récentes. Le RSI(14) est estimé autour de 48, indiquant un momentum neutre-faible. Le MACD (12,26) n’a pas encore montré de cassure nette vers le haut, ce qui limite les signaux d’achat immédiats. Du côté des moyennes mobiles, la MM50 se situe près de ≈ 116 USD, tandis que la MM200 est vers ≈ 125-130 USD (résistance long terme).

Notons que la configuration ne montre pas de divergence claire du RSI, ce qui impose de rester prudent côté achat (voir les principes de la divergence RSI). Les moyennes mobiles exponentielles peuvent servir de repères complémentaires pour affiner le timing.

Voici un tableau synthétique des niveaux techniques :

Niveau | Zone approx. (USD) | Commentaire |

Résistance 1ère | 116-117 USD | Proche MM50, obstacle court terme |

Résistance 2nde | ≈ 125-130 USD | MM200 / pivot long terme |

Support intermédiaire | ≈ 110 USD | Base du range actuel |

Support critique | ≈ 100 USD | Creux antérieur, « backstop » majeur |

La consolidation sous résistance avant l’annonce ouvre la voie à une forte réaction post-résultats.

Perspectives : scénarios de marché après les résultats

Pour le court terme (jours à 1-2 semaines post-publication) et le moyen terme (1-6 mois), voici trois scénarios principaux :

- Scénario haussier : si Disney livre un EPS > 1,10 USD et que la marge streaming est communiquée à >5 % (ou que l’ensemble “parcs + DTC” dépasse les attentes), alors cassure au-dessus de ~117 USD, objectif ≈ 125-130 USD (moyen terme). Un graphique en chandelier permettrait de repérer le signal de cassure post-earnings.

- Scénario neutre : résultats conformes aux attentes sans guidage renforcé ; le titre pourrait se stabiliser dans un range 110-116 USD sur les 1-4 semaines, puis osciller jusqu’à 6 mois dans cette fourchette jusqu’à nouveau catalyseur.

- Scénario baissier : si Disney manque les attentes (EPS < 1,00 USD ou CA < 22,5 Mds USD) ou déçoit sur les parcs ou streaming, alors repli vers ≈ 100-105 USD, voire ≈ 90-95 USD dans les 1-3 mois suivant.

Cette anticipation se traduit en repères opérationnels concrets.

Points clés pour les traders

- RSI autour de 48 : momentum neutre, pas de signal fort immédiat.

- Zone pivot à surveiller : 110-116 USD ; cassure > 116 USD = biais haussier, < 110 USD = danger.

- Volatilité accrue attendue après publication : ajuster taille de position et stop-loss.

- Bien choisir son intermédiaire et s’assurer d’un bon exécution en visibilité, d’où l’importance de vérifier la qualité de service chez les meilleurs brokers Forex.

Ces éléments mènent à la question de la valorisation actuelle.

Évaluation : valorisation et prime de croissance

La valorisation de Disney reste modérée pour un acteur de médias/divertissement : le P/E anticipé pour 2025 est aux alentours de 20× selon plusieurs sources. Comparativement, le secteur streaming pur (par exemple NFLX) affiche ~28×, tandis que des acteurs plus traditionnels peuvent être à ~16×. Cette valorisation intermédiaire intègre la transition attendue vers la rentabilité du streaming et le rebond des parcs. Pour davantage de ressources, consultez DailyForex.

En conclusion, la valorisation reste raisonnable si Disney confirme son virage vers la profitabilité streaming et maintient une trajectoire solide dans les parcs-expériences. Le titre offre un potentiel intéressant sous condition.

Le verdict est clair : le biais reste modérément positif, mais uniquement si Disney livre des résultats solides et une guidance améliorée. À défaut, la correction pourrait être rapide.